18.2.2021

Z minulých častí seriálu o finančnej gramotnosti už viete, aký je rozdiel medzi sporením a investovaním, a že každé z nich má svoju rolu a miesto vo vašich osobných financiách. V tomto článku si ukážeme princípy základnej orientácie na trhu s investičnými produktmi a tiež to, ako sa vyhnúť častým začiatočníckym chybám pri prvotnom investovaní.

Pravidlo diverzifikovaného portfólia: Nestavte všetko na jednu kartu

Už ste možno viackrát počuli o tom, že nie je dobré dávať všetky vajíčka do jedného košíka. Ide totiž o jednu z najzákladnejších poučiek. V praxi to vyzerá tak, že neinvestujete všetky vaše investičné peniaze do akcií jedného podniku, prípadne všetky do konkrétnych dlhopisov. Váš úspech by tak závisel čisto na úspechu jednej vybranej firmy.

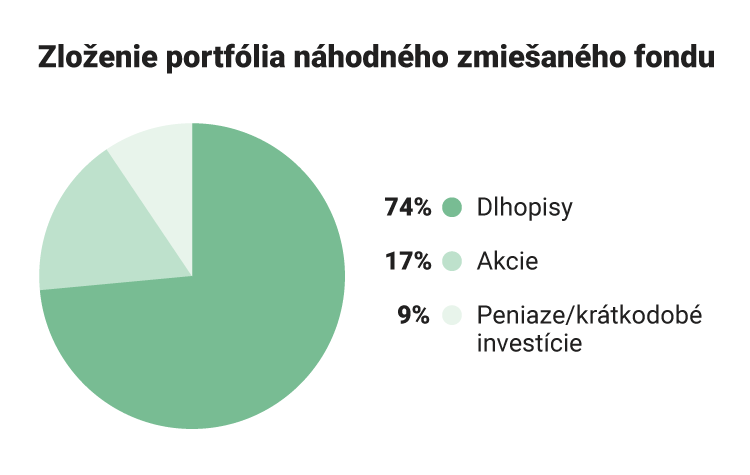

Už pri prvých investíciách do fondov, o ktorých sme písali v predchádzajúcom článku, do istej miery diverzifikujete. Fondy sú založené na namiešaní viacerých investičných produktov. Podľa miery rizika, ktoré ste ochotní podstúpiť, si potom vyberáte od fondov s malým (napr. založené na nákupoch štátnych pokladničných poukážok), stredným (dlhopisové a zmiešané fondy) až po tie s vysokým rizikom (typicky akciové fondy).

TIP: Ak ste v investovaní začiatočník a pri relatívne nízkom riziku chcete získať zaujímavejší výnos, portál banky.sk radí zvoliť investíciu do zmiešaných fondov vzhľadom na ich aktívnu správu a teda prispôsobovanie sa aktuálnej situácii na trhu.

Sú termínované účty výhodné z pohľadu investícií?

Nie. Atraktivita termínovaných účtov v čase poklesla práve pre dlhú dobu fixácie a nízke úročenie, ktoré často nepokryje ani medziročnú infláciu. Peniaze sa vám nezhodnocujú tak, ako by ste pri investovaní očakávali. Podľa portálu ŠetriSova, ktorý k februáru 2021 zverejnil podrobné porovnanie termínovaných účtov v slovenských bankách, nedosiahnete v drvivej väčšine bánk výnosu ani okolo 1 % a to ani v prípade dlhodobejšej fixácie. Niektorí finanční analytici preto tvrdia, že termínované vklady sú ako investičný produkt v podstate odsúdené na zánik.

Medzi výhody termínovaných vkladov patrí stabilný, dopredu stanovený úrok, ktorý je vyšší než na sporiacich účtoch, a ochrana vkladov. Z hľadiska manažmentu osobných a rodinných financií by termínované účty mohli patriť skôr do kategórie sporiacich produktov než investičných. Ich hlavnou nevýhodou je však okrem nízkej úrokovej sadzby (v porovnaní s inými investičnými nástrojmi) aj obdobie fixácie, ktoré sa môže počítať od mesiacov až po roky, a počas ktorej nemôžete s peniazmi disponovať.

Ak vás termínované účty napriek tomu lákajú, využite ich radšej na tvorbu nevyhnutných železných rezerv spolu so sporiacimi účtami. Pri prekročení potrebnej rezervnej čiastky na vašich účtoch peniaze navyše investujte.

TIP: Ak váhate medzi termínovaným účtom a investovaním do fondu, pričom bezpečnosť je pre vás hlavným argumentom, zamyslite sa, či by sa peniaze, ktoré môžete nechať relatívne dlhšiu dobu ležať bokom, nemohli v takej istej dobe zhodnocovať na niektorom konzervatívnom podielovom fonde s minimálnym rizikom. Získate tým zaujímavejšie výnosy pri zachovaní minimálnej miery rizika.

Investícia do nehnuteľnosti: Áno alebo nie?

Ak uvažujete o kúpe bytu, ktorý plánujete prenajímať za účelom zisku, treba mať na pamäti, že rentabilnou sa investícia do nehnuteľností stáva až v momente, keď do nej vkladáte významnú časť vašej hotovosti, teda nefinancujete ju celú alebo z veľkej časti hypotekárnym úverom. Vyplýva to z analýzy Richarda Gála pre Slovenskú realitnú akadémiu, aj z výpočtov modelového príkladu realitnej kancelárie Legacy.

To, samozrejme, platí, len ak sa na kúpu nehnuteľnosti pozeráme čisto z investičného hľadiska, teda keď chcete, aby vaša investícia generovala zisk. Vo finále tak máte nehnuteľnosť, ktorá sa “zaplatila sama” a ešte peniaze navyše. Do rozhodovacieho procesu pri kúpe nehnuteľností vstupujú aj iné faktory a vo väčšine prípadov tak na jej kúpu ako na investíciu nepozeráme. Ak vás realitný trh ako investora zaujal aj napriek tomu, že aktuálne nedisponujete tak veľkou čiastkou, aby ste vyplatili nehnuteľnosť, existujú aj podielové fondy, ktoré investujú len do realít. Môžete začať práve nimi.

TIP: Investovať do nehnuteľností je teda racionálne až vo chvíli, keď ste si inými, počiatočnými investíciami vytvorili použiteľný zisk, ktorým vyplatíte časť alebo celú nehnuteľnosť.

A čo Bitcoin a iné kryptomeny: Investovať či neinvestovať?

Kto by dnes nechcel vlastniť Bitcoin? Kryptomeny a špeciálne Bitcoin zažívajú zlaté časy, pokiaľ ide o ich rast na hodnote. Napriek tomu všeobecne neodporúčame do nich investovať, ak ste investor začiatočník, viete o nich málo a neznesiete riziko. Vývoj Bitcoinu nie je tak predvídateľný, aby sa dalo spoliehať na zaručené či predpokladané výnosy a často skôr pripomína veštenie z krištáľovej gule.

TIP: Investíciu do Bitcoinu si v prípade, že ste rizikovejšie zameraný investor, vyskúšajte ako okorenenie vášho portfólia adrenalínom. Môžete sa na tom veľa naučiť. Neradíme však do kryptomien v začiatkoch investovať viac než jednotky percent vášho celkového finančného portfólia.

S investovaním sa vždy spája určitá miera rizika, ktorá závisí na zvolenom investičnom kanáli. Odporúčame preto vaše investičné stratégie racionálne zvážiť a poradiť s odborníkmi na investovanie.